最好的商业模式,是不竭的现金流

上海开思 2018-10-15

文章来源:微信公众号(愚公移诗安)

作者:诗安

做股票。

起初,是看着K线,背着口诀。

顶分型,底分型。笔段中枢。

顶背离,底背离,量价背离。

瀑布线,轨道线,阻力位,支撑位。

黄金分割,二分之一。

趋势线,金叉,死叉。

KDJ,MACD,RSI。

线上阴线买,线下阳线卖。

然后,发现K线,

解释过去,头头是道,

预测未来,别闹。

于是,学习大师之诣。

格老,告诉我们,要买便宜。

《聪明的投资者》一书的核心:股权思维,安全边际,市场先生。

格老,用整本书,告诉我们,要用企业股东的视角,基于过去的财务数据,买得足够便宜,然后不要被市场先生所左右,而要加以利用。此外,盈利收益率(市盈率的倒数)与市场无风险收益率的关系,是一把尺子,某种程度上,可以衡量安全边际和市场先生的情绪。短期,市场是投票器,长期,市场是称重器。

我觉得好有道理。

费老,教导我们,要买成长。

真正出色的公司数量相当少,当其股价偏低时,应充分把握机会,让资金集中在最有利可图的股票上,抱牢股票直到公司的性质从根本发生改变。

注重质量型研究,而非数量型研究。

我觉得好有道理。

因为实在找不到市值低于营运资金的套利品,沃尔特-施洛斯,把PB看得无比重要。

PB,就是净资产的单位价格,净资产是股东权益,是属于股东的实际的资产。PB低,则可以买到更多的资产。买破净,防御力强,好安全。

我觉得好有道理。

如果只能选一个的话,沃伦-巴菲特,把ROE当作唯一的,最重要的指标。

ROE,即每单位净资产可以产生的净利润。ROE越高,则证明资产的盈利能力越强。买高ROE,攻击力强,好生意。

我觉得好有道理。

约翰-聂夫,几十年如一日,只做低PE投资。PE是啥?PB/ROE是也,原来是融合了沃尔特和沃伦的话。买PE,就是买性价比,低PE,就是由两个变量控制的,低PB或高ROE,即便宜或优质。

我觉得好有道理。

乔尔-格林布拉特,则将两者变形结合,量化计分,走出一条既要便宜,又要优质的路。ROIC和ROE的原理是类似的,但去除了负债高的公司,还是追求在控制负债下的盈利能力,EBIT/EV其实就是考虑了负债的实业收益率,和PE的倒数是一个性质,讲究相对收益的便宜。其提倡的神奇公式,内涵便是,便宜和优质。

我觉得好有道理。

查理-芒格,格栅理论,多元化智慧模型,提倡,以便宜价格买平庸公司,不如以合理价买伟大的公司,然后安坐下来。自称,一生只投了3到4只股票。这是什么?是聚焦。不把资金浪费在平庸的机会上,只追求伟大的机会。市场上,公司繁多,但伟大的企业,注定是少数。

我觉得好有道理。

巴菲特说,自由现金流折现便是企业价值。

巴菲特的最大头寸,苹果。

曾经的最爱,沃尔玛。

无数次在公开场合夸奖的,可口可乐。

芒格的爱股,好市多。

巴菲特,叹息自己太蠢,后悔没有买到的。

亚马逊。

谷歌。

以上,所有,都有一个共同特点,现金流出色,长期看,经营现金流净额大于净利润。

所以,这才是巴神投资的核心秘密吧,将资金集中投资于自由现金流强劲的公司。

我觉得好有道理。

所以,将大师们的智慧梳理,整理得到最厉害的投资策略,就是:

以股东的身份以便宜或合理的价格集中买入并持有优质的公司,忽略股价短期的波动,追求价值增长带来的长期收益。

何谓合理,PE小于无风险收益率的倒数。

何谓便宜,PE小于无风险收益率倒数的一半。

如今日十年期国债收益率3.63%,对应的倒数为28。

则市盈率低于27.5为相对合理的价格,市盈率低于14为相对低估的价格。

何谓优质,高ROE,最好过去5-10年平均大于20%,利润含金量高,经营现金流净额长期高于净利润。

利润,可能是假的,现金流,一定是真的。

每个人一生都在追求现金流,就好比,谋生打工,到月末了,单位发工资,没有现金入账,老板跟你说钱给你记着,应收账款,也算你的收入,现金暂时不发了。你不炸?

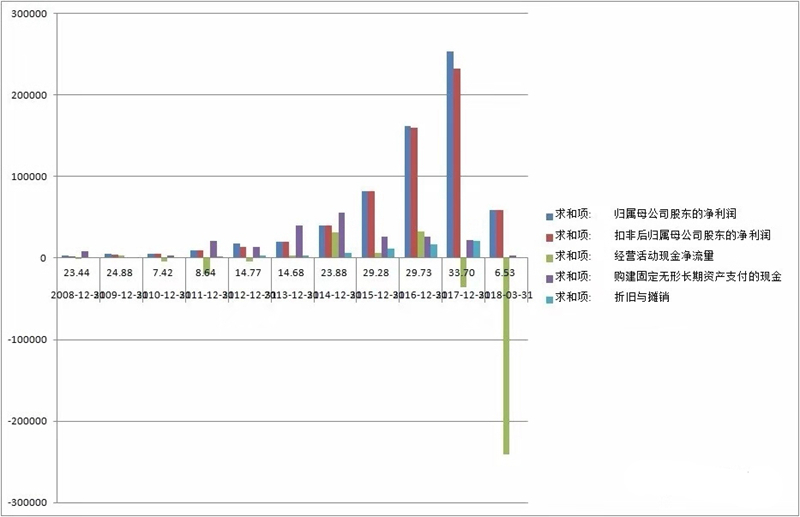

举个负面例子,三聚环保,看着很好,过去5年平均ROE大于26%,合计赚取利润55亿,但这5年经营现金流净额只有3.7亿,应收账款倒是增加了80亿。

会计报表上的不断增长的,似乎,都是假利润。

没有自由现金流的利润,全是耍流氓。

何谓忽略短期股价波动?

这个关,是大多数人过不了的。即平日里大家都号称是做价值投资的,但一旦遇到市场大跌,新闻不断播送坏消息时,便无法淡定坚持。

其实,价值投资需要的是,买入的股票经历了50%的下跌,依然可以耐心持有的品质。

常言道,守股比守寡还难。

股市老兵都知道,在市场中,下跌50%,是司空见惯的。

没有承受市值下跌五成的心理素质,是不适合进行价值投资的。

而且这个短期波动,不是1天2天,不是1周2周,不是1个月2个月,而是1年2年。股价有时低迷,一晃就是两年。

这就是理解市场先生,把这件事想通,才有资格谈选股。

选股其实是可以进行一定的量化的,诸如上市时间超过5年,平均ROE大于20%,PE小于无风险收益率倒数,过去5年经营现金流净额合计大于利润合计。

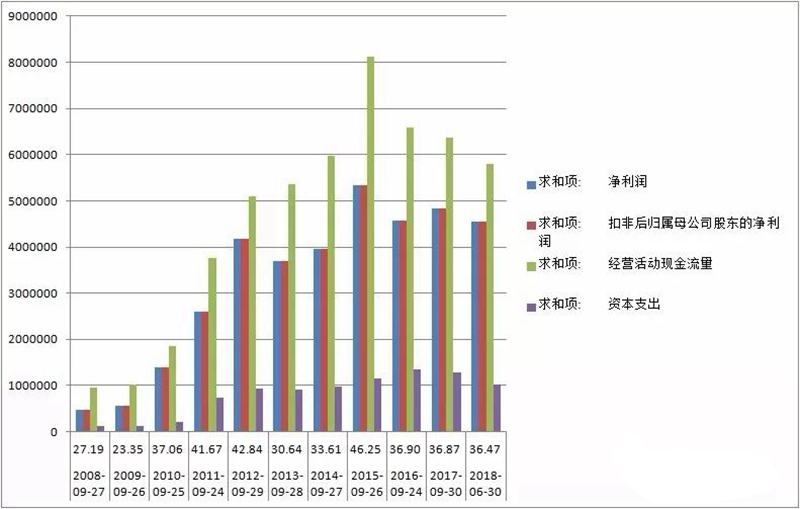

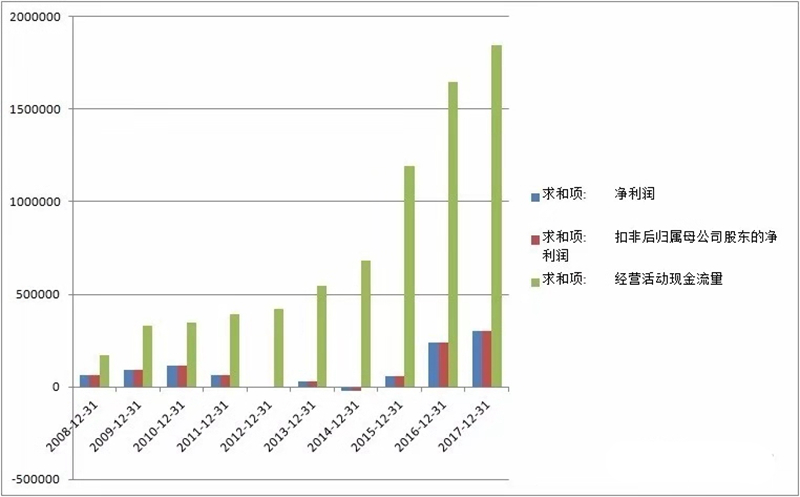

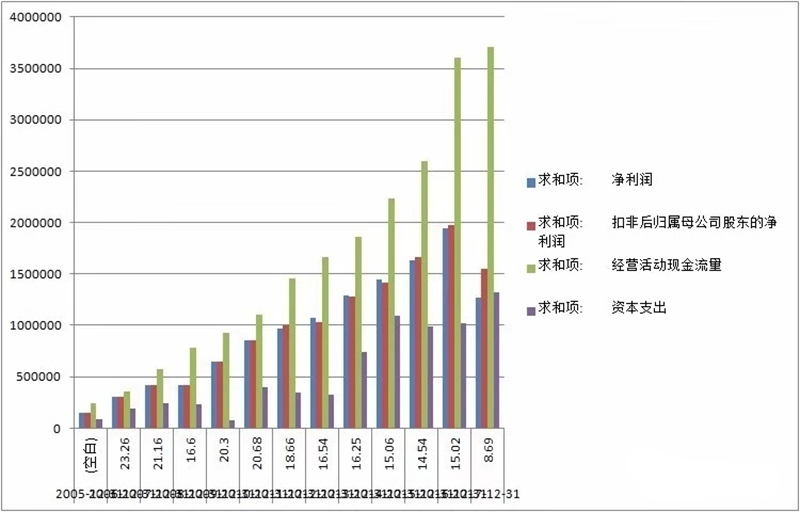

我很高兴地发现,贵州茅台,动态PE只有22倍,已经低于无风险收益率倒数,处于合理的价格区间,而且经营现金流出众。过去5年,合计盈利897亿,合计经营现金流1023亿。

我很高兴地发现,格力和美的,2018年末动态PE只有8.5和13倍。

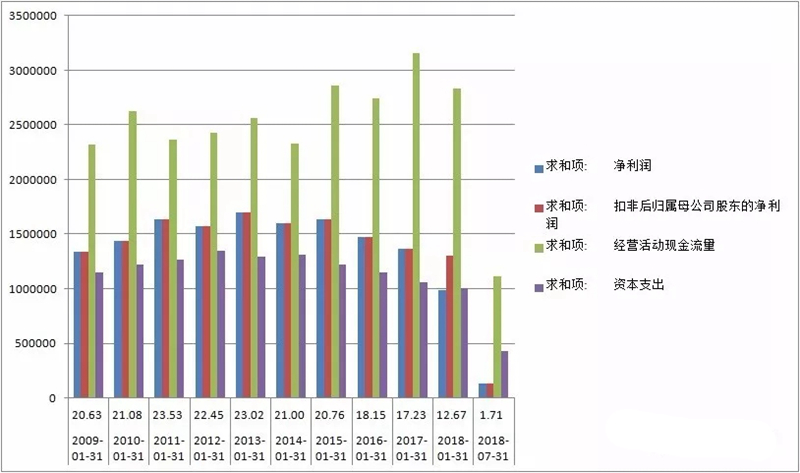

格力,过去5年,合计盈利753亿,合计经营现金流1075亿。

美的,过去5年,合计盈利605亿,合计经营现金流1127亿。

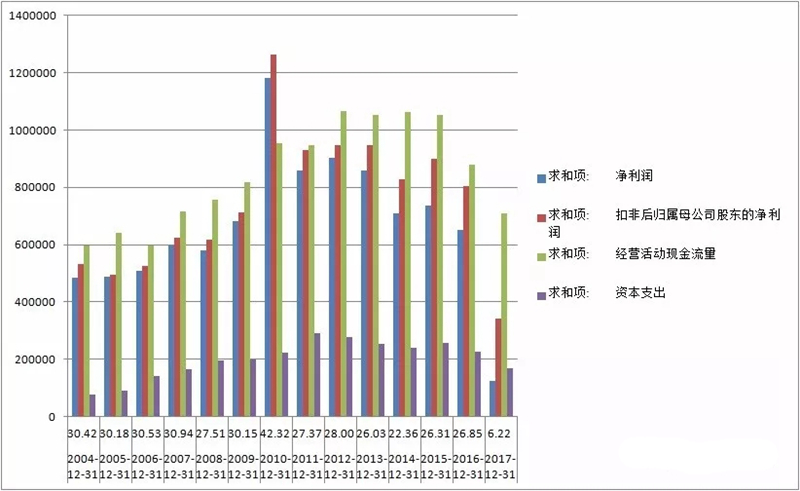

我很高兴地发现,万科,2018动态PE只有7.2倍。

过去5年合计盈利980亿,合计经营现金流1815亿。

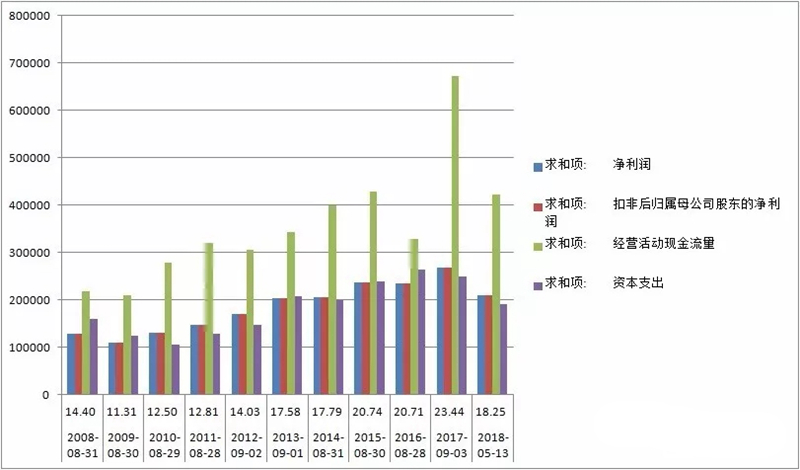

我很高兴地发现,生物股份,动态PE16.3倍。

过去5年合计盈利26亿,合计经营现金流33亿。

他们的氧气很充足,我很高兴。

我经常会看到,一些烂公司,披着利润高增长的外衣,却有着表里不一的糟糕现金流。

但我从来没有见过,一家现金流极好的公司,是烂公司。

无论商业模式多好,护城河多宽,ROE多高,成长性多强,追求高毛利率或是高净利率,追求互联网流量而愿意牺牲一时的利润。归根结底,都是为了获取现金流,获取活命的氧气。任何不以获得现金流的商业模式,都是耍流氓。

另外,行业属性很重要,如果比大小的话,我选骆驼,因为瘦死的骆驼比马大。有些行业就是天生容易出现好生意,何必在较差的行业里浪费时间呢。

聚焦行业,聚焦公司。未来的日子里,争取将持股数量降低到5到15家。

毫无疑问,他们一定都是拥有出色自由现金流创造能力的公司。

不要在平庸的机会上浪费时间了,去寻找不竭的现金流,才是投资的课题。

优秀的公司,股价一般都不便宜。

是的。聪明人如此之多,在信息越来越对称的今天,谁都不傻。

但当你的持股周期是长期,可能是十年,也可能是二十年。

优质,无疑占了上风。